住宅ローン控除だけじゃない。住宅購入でお得な優遇制度

住宅を購入すると住宅ローン残高の最大1%に相当する所得税が10年間戻ってくる住宅ローン控除は、多くの人がその恩恵にあずかっています。

でも、住宅購入で利用できる優遇制度はそれだけではありません。どんな制度があるのか、紹介しましょう。

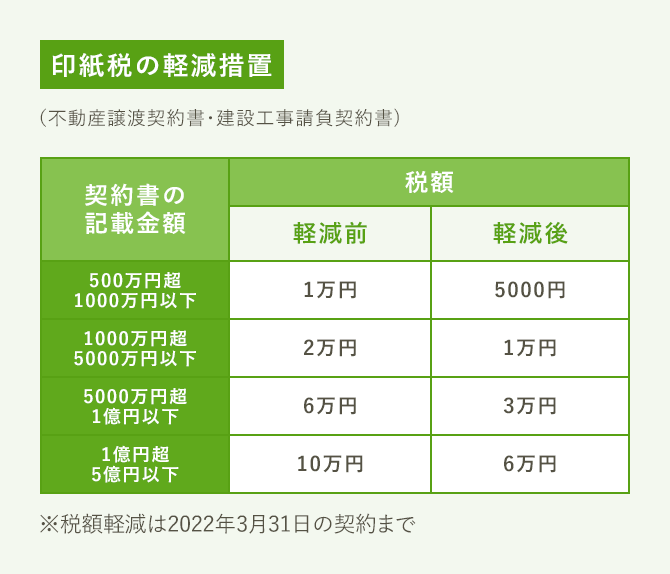

印紙税の軽減措置

住宅を買うときにはいろいろな税金がかかりますが、それぞれに優遇制度があります。

まず契約するときに契約書に印紙を貼って納税する印紙税は、契約金額、つまり住宅価格に応じて軽減が受けられます。印紙税軽減の対象になるのは新築住宅や中古住宅を買うときの売買契約書(不動産譲渡契約書)と、注文住宅を建てるときの建設工事請負契約書です。例えば契約金額が1000万円超5000万円以下の場合、本来の税額は2万円ですが、2022年3月31日までは1万円に軽減されます。なお、住宅ローンを借りるときにはローン契約書(金銭消費貸借契約書)を交わしますが、こちらは軽減措置がありません。

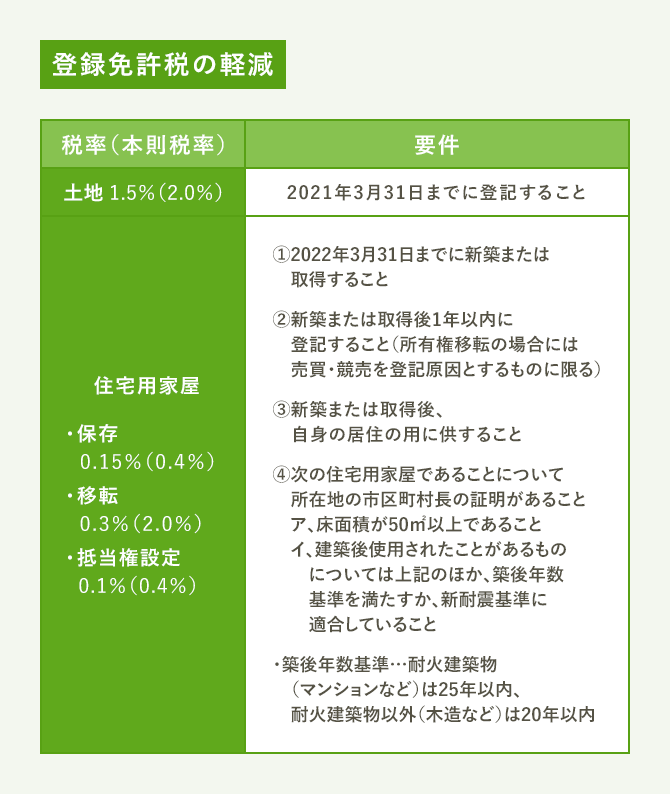

登録免許税の軽減措置

住宅を買うときには登記手続きを行います。これは法務局にある登記簿に土地や建物の所有権の保存や移転を記録したり、金融機関による抵当権の設定を記録したりして公示するためのものです。このときに登録免許税という税金を納めますが、この税金にも軽減措置があります。税額を計算するときには土地・建物の評価額(固定資産税評価額)やローンの借入額に税率をかけますが、この税率が引き下げられるのです。ただし、軽減を受けるには床面積が50㎡以上など一定の要件を満たす必要があります。

住宅購入時にかかる諸費用の詳細はこちらでご確認ください。

住宅購入の諸費用っていくらかかるの?現金はいくら用意する?

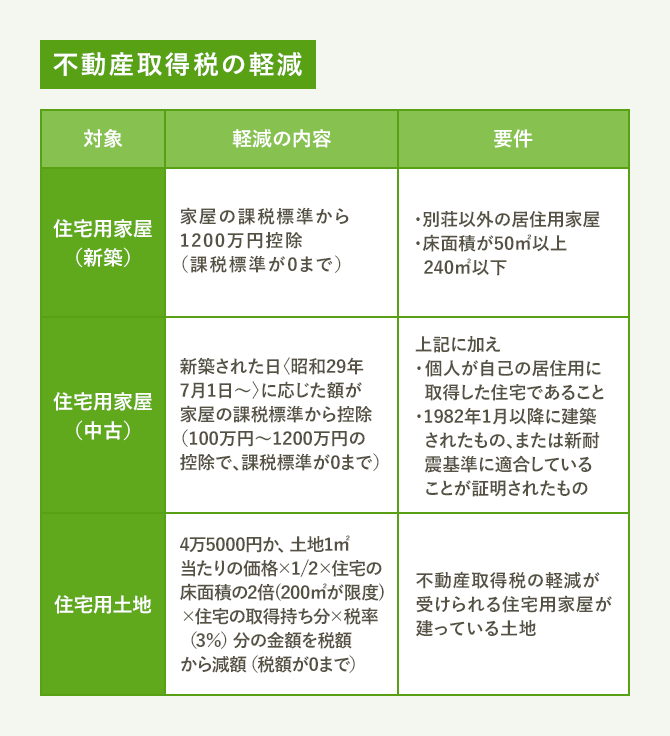

不動産取得税の軽減措置

住宅購入の際には不動産取得税という税金もかかります。文字通り不動産を取得したときにかかる税金で、新居に入居してからしばらくすると都道府県から納税通知書が届きます。この不動産取得税にも軽減措置があり、適用されると税額がゼロになるケースも少なくありません。ただしこちらも床面積50㎡以上などの要件を満たす必要があり、さらに原則として取得から条例で定める期間内に都道府県税事務所に申告が必要です。とはいえ申告手続きを忘れてしまう人も多いと思われますが、納税通知書が届いてから申告しても軽減されるケースが多いようです。忘れずに手続きしましょう。

なお、新型コロナウイルス感染症の影響で家屋の工事が遅延し、不動産取得税の軽減が受けられなかった場合でも、一定の要件を満たした上で都道府県の税務事務所に申告すれば軽減の対象になります。

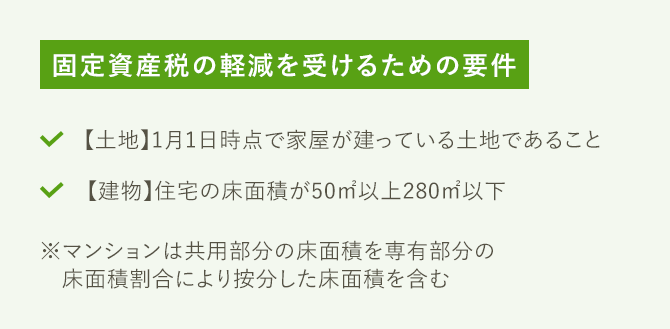

固定資産税・都市計画税の軽減措置

住宅を購入して持っているときには、固定資産税と都市計画税がかかります。税額は土地・建物の評価額に税率をかけて計算しますが、住宅が立っている土地の評価額は固定資産税が6分の1に、都市計画税が3分の1に、それぞれ軽減されます。住宅の条件などは特になく、その年の1月1日時点で家屋が建っていれば軽減の対象です。

固定資産税については建物の居住用部分120㎡までの税額について2分の1になる軽減措置があります。ただしマンションは新築から5年間、一戸建ては同じく3年間の期間限定です。軽減を受けるためには床面積50㎡以上280㎡以下の条件を満たす必要があります。マンションの場合、床面積には共用部分を専有部分で按分した面積を含みます。

この固定資産税の軽減措置は、土地を住宅用地に転換するなどした場合、固定資産税の住宅用地等の申告などの手続きが必要になることがあります。軽減されている場合には、毎年送られてくる納税通知書に、軽減後の税額が記載されているはずなので確認しましょう。

軽減されていない場合には、住宅の所在地の市町村の税務担当部署に問い合わせの上、手続きが求められる場合には、手続きしましょう。

最大30万円支給される「すまい給付金」

住宅ローン控除は住宅ローンの年末残高の1%に相当する額が所得税などから控除され、10年間で最大400万円が戻る大型の減税制度です。ただし、あくまで所得税(と住民税の一部)から還付が受けられる制度なので、そもそもの所得税が少なければそれ以上に戻ってくるわけではありません。例えば住宅ローンの年末残高が4000万円あったとしても、所得税が20万円であればそこから戻る額は20万円までです。

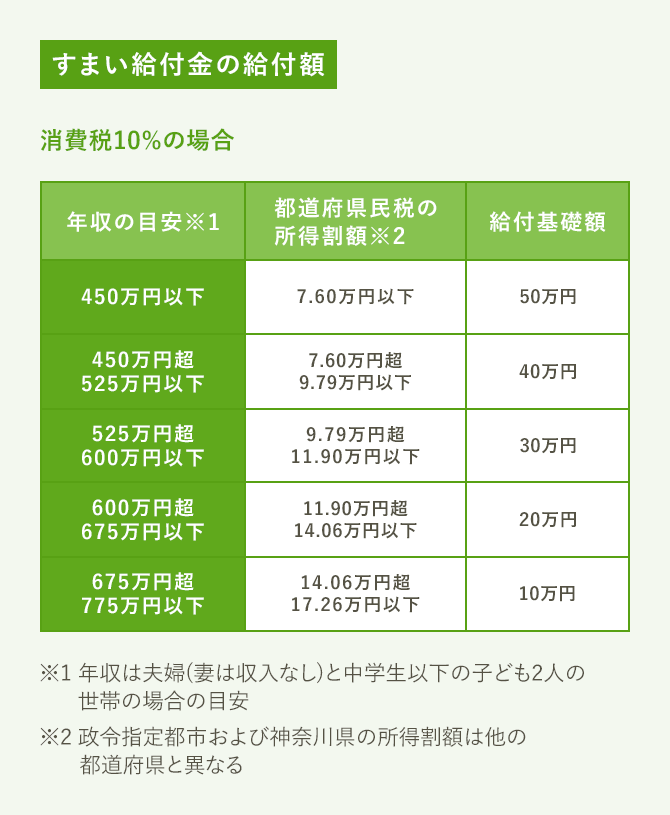

所得税は収入に応じて課せられる税金なので、収入が少ない人は所得税が少なく、住宅ローン控除で戻る税額が少なくなりがちです。住宅ローン控除は消費税が5%から8%に引き上げられたときに最大控除額が200万円から400万円に拡充されましたが、収入が低いとその恩恵を十分に受けられない場合が多いのです。そこで消費税率引き上げによる負担増の緩和を多くの人が実現できるように導入されたのが「すまい給付金」です。

すまい給付金は住宅を購入するときに現金が支給される制度です。もらえる額は収入に応じて決められており、収入が450万円以下なら最大50万円もらえます。収入の上限は775万円で、それを超えると給付は受けられません(収入はいずれも目安)。

住宅を夫婦や親子などで共有している場合は、それぞれの収入に応じた給付基礎額に住宅の持分割合を掛けた金額が給付額になります。例えば夫の収入が480万円で持分割合が60%、妻の収入が320万円で持分割合が40%の場合は以下の金額です。

夫の給付額:給付基礎額40万円×60%=24万円

妻の給付額:給付基礎額50万円×40%=20万円

すまい給付金を受けるには、以下の要件を満たす必要があります。

①自らが居住する

②床面積が50㎡以上

③一定の検査により品質が確認された住宅であること

中古住宅でも、売主が不動産会社で建物価格に消費税がかかる場合は対象になります。また住宅ローンを利用することが原則ですが、以下の要件を満たせば現金で購入した人でも給付金がもらえます。

①50歳以上(住宅引き渡しの年の12月31日時点)

②収入が650万円以下

③新築住宅の場合は【フラット35】Sの基準を満たすこと

長期優良住宅の優遇措置

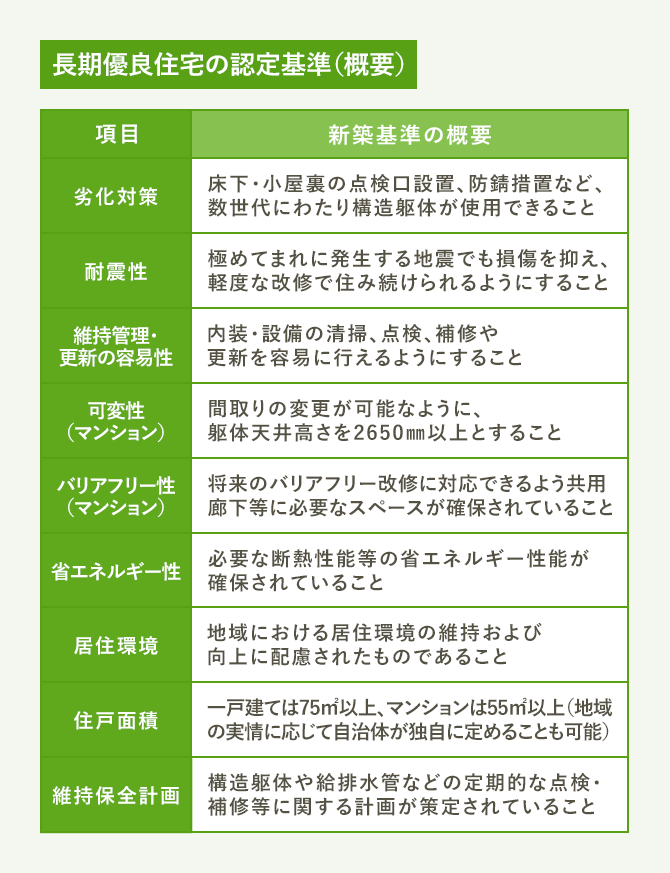

住宅購入時の優遇制度の一つに、長期優良住宅の認定制度があります。長期優良住宅とは、長期にわたり良好な状態で住み続けることができる優良な住宅の建築や、その維持保全に関する計画を法律に基づいて認定するものです。

長期優良住宅の認定を受けるためには、劣化対策や耐震性、維持管理など9つ(一戸建ては7つ)の基準を満たす必要があります。必要書類を添えて所管行政庁(都道府県、市または区)に申請し、認定後は維持保全計画に基づく点検などが求められます。

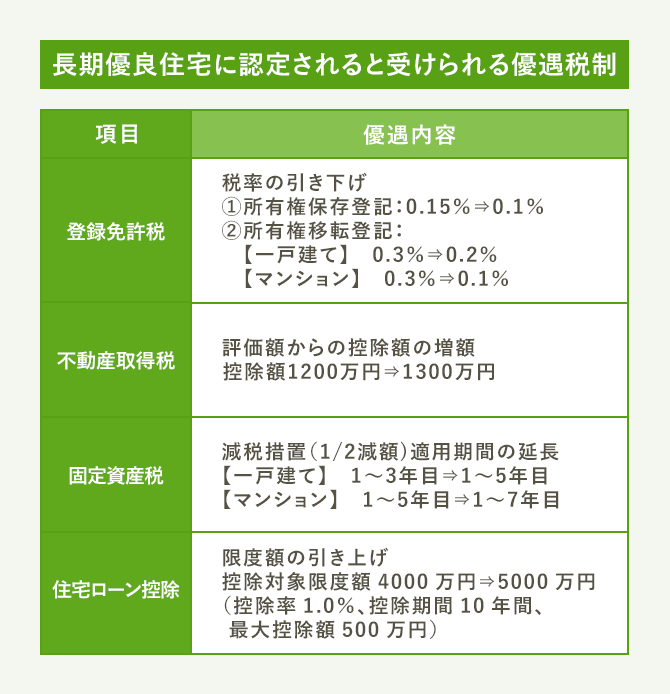

長期優良住宅の認定を受けると、いくつかの税制の優遇が受けられます。まず登記の際の登録免許税について、税率が軽減されます。また不動産取得税は建物の評価額から控除される額が増額されます。さらに固定資産税は新築当初に建物の税額が2分の1に減額される期間が7年間(一戸建ては5年間)に延長されます。

さらに住宅ローン控除の対象となる年末ローン残高の限度額が1000万円引き上げられ、5000万円になります。これにより、年間で最大50万円、10年間では最大500万円の税金が戻ってきます。

このほか、長期優良住宅の認定を受けると【フラット35】Sの金利Aプランが適用され、【フラット35】の当初10年間の金利が0.25%引き下げられます。また返済期間の上限が50年間の【フラット50】が利用でき、住宅売却の際に購入者へ住宅ローンを引き継ぐことが可能になります。

低炭素住宅の優遇措置

低炭素住宅(低炭素建築物)とは、住んでいるときに発生する二酸化炭素を少なくする措置が講じられている住宅のことです。具体的には以下の基準を満たすことにより、所管行政庁の認定を受けることができます。

①省エネルギー基準を超える省エネルギー性能を持つこと、かつ低炭素化に資する措置を講じていること

②都市の低炭素化の促進に関する基本的な方針に照らし合わせて適切であること

③資金計画が適切なものであること

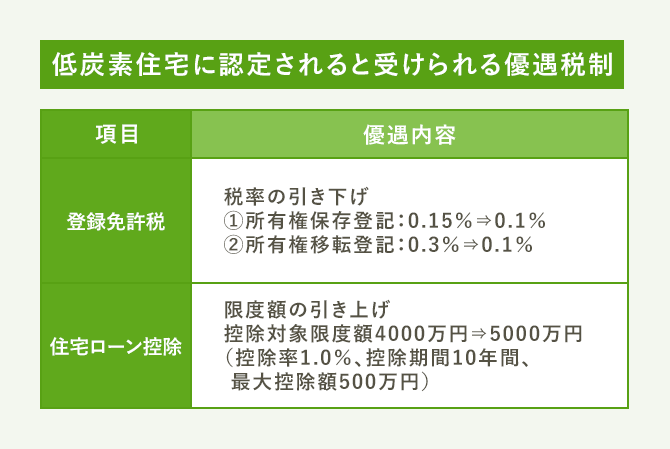

低炭素住宅の認定を受けると、登記の際の登録免許税の税率が軽減されます。また住宅ローン控除の対象となる年末ローン残高の限度額が5000万円に引き上げられ、最大控除額が500万円にアップします。

また、低炭素化住宅に認定されると【フラット35】Sの金利Aプランが適用され、【フラット35】の当初10年間の金利が0.25%引き下げられます。

自治体によっておトクな制度があることも

ここまでは全国共通で利用できる優遇制度を紹介してきましたが、これ以外にも自治体が独自に導入している制度もあります。

よくあるのが、住宅を省エネルギー化するための設備を設置するための補助制度です。対象になる設備は太陽光発電システムや太陽熱利用システム、家庭用燃料電池(エネファーム)、家庭用ヒートポンプ給湯器(エコキュート)、家庭用リチウムイオン蓄電池システムなどです。また、家を丸ごと省エネ化するネット・ゼロ・エネルギー・ハウス(ZEH)を対象とするケースもあります。補助内容は自治体によって異なりますが、設置経費の一部に相当する額を補助金として支給する場合が多くなっています。

地域で産出する木材を使って家を建てると補助が受けられる制度も少なくありません。これは林業を振興する意味もあり、柱や梁、土台などの構造躯体に一定割合以上の地域産材を利用するケースが対象になる場合が一般的です。使用量に応じて一定額の補助金がもらえたり、低金利の住宅ローンが利用できたりします。

最近増えているのが、親子が同居したり近居したりするケースを対象にした補助制度です。親子のどちらかが同居や近居のために住宅を購入する場合に、一定額の補助金が支給される場合が多くなっています。子育て世帯とその親世帯の同居や近居を対象に、【フラット35】の当初5年間の金利を0.25%引き下げる【フラット35】子育て支援型を導入している自治体も増えています。

このほか、定住促進策としてUターンやIターンで家を買うケースに、補助金などを支給する制度もあります。こちらも【フラット35】の当初5年間の金利を0.25%引き下げる【フラット35】地域活性化型を利用できる自治体が増えています。

東京都のおトクな優遇制度

具体的な優遇制度について、東京都のケースを紹介しましょう。

東京都の多摩産材を利用して家を建てると、住宅ローンの金利優遇を受けられる「とうきょうの森のいえ」制度があります。住宅建設に使用する木材の50%以上を多摩産材とすることが条件です。融資条件は金融機関によって異なり、東京都外に建設する住宅でも条件を満たしていれば優遇ローンを利用できます。

区や市町村が独自に制度を導入しているケースもあります。例えば新宿区では温室効果ガスの削減に向けて、「新エネルギー及び省エネルギー機器等導入補助金制度」を実施しています。2020年度の補助金額は、太陽光発電システムは上限30万円、CO2冷媒ヒートポンプ給湯器(エコキュート)が定額10万円、家庭用燃料電池(エネファーム)が定額10万円、などとなっています。

親子世帯の近居を対象に引越しや登記費用を補助しているのが清瀬市です。市外に住む子育て世帯が市内に住む親世帯の近くに引越す場合や、市内に住む子育て世帯の近所に市外から親世帯が移り住む場合が対象になります。補助金額は対象費用の2分の1までで20万円が上限です。

ほかにも自治体が独自に補助金や利子補給を実施しているケースは多いので、自分が住宅を買う地域にどんな制度があるのかを確認してみましょう。

文/大森広司 画像/PIXTA

監修/税理士法人タクトコンサルティング 情報企画部

2018/09/13(2021/02/15一部更新)