メリット・デメリットで考える、住宅ローンの損しない選び方・借り方

そもそも住宅ローン金利って選べるの?

住宅ローンの金利には、変動金利や固定金利、固定期間選択型などいろいろな種類があります。

(詳しくは変動?固定?住宅ローンの金利って、どんな種類があるの?を参照)

さらに固定期間選択型には固定期間が3年のタイプ(3年固定)や5年のタイプ(5年固定)、10年のタイプ(10年固定)など、固定期間がいくつかに分かれています。

住宅ローンを借りるときには、これらの金利の中から、自分で好きなものを選ぶことができます。ただし、融資を受ける金融機関がすべての金利タイプを扱っているとは限りません。変動金利や固定期間選択型は多くの金融機関が扱っていますが、固定金利は扱っていないところが少なくないのです。逆に代表的な固定金利である【フラット35】を専門に扱う「モーゲージバンク」と呼ばれる金融機関もあります。

また、固定期間選択型の中でも、3年固定、5年固定、10年固定の3つはほとんどの金融機関が扱っていますが、それ以外の固定期間は扱っていたりいなかったりします。このように選べる金利は金融機関によって制限があるので、自分が利用したい金利が決まっている場合は、その金利を扱っている金融機関を選ぶという考え方もあります。

それぞれの金利はどこで借りられるの?

ではいろいろある金利は、具体的にどこで借りられるのでしょうか。まず変動金利ですが、これはかなり多くの金融機関が扱っています。先ほど述べた【フラット35】専門のモーゲージバンクを除くと、ほとんどの金融機関で借りられると考えてよいでしょう。

固定金利については、まず【フラット35】は多くの金融機関が扱っていますが、扱っていないところもあります。例えば都市銀行の中でも三菱UFJ銀行は【フラット35】を扱っていません。また、【フラット35】ではない、金融機関独自の固定金利も、扱っているところといないところがあります。たとえ扱っていても、金利が高くメリットが少ないケースもあるのです。三菱UFJ銀行のように【フラット35】は扱っていなくても、独自の固定金利を低めの金利でラインナップしているところもあります。

固定期間選択型も変動金利と同様、モーゲージバンク以外の金融機関では広く扱われています。ただ、選べる固定期間の種類は金融機関によってさまざまです。前述のように3年、5年、10年の3種類は基本ですが、それ以外では1年や2年といった短いものから、20年以上の長いものまで扱っている金融機関もあります。

優遇金利ってなに?

住宅ローンの金利にはこれまで述べたタイプ別の違いのほかに、「店頭(基準)金利」と「優遇金利(適用金利)」の違いもあります。これは各金融機関が発表している店頭金利のほかに、そこから一定幅を引き下げた優遇金利を用意しているということです。この優遇金利はほとんどの金融機関で実施しているので、住宅ローンの金利を比べるときには店頭金利ではなく、優遇金利を比較することが重要になります。

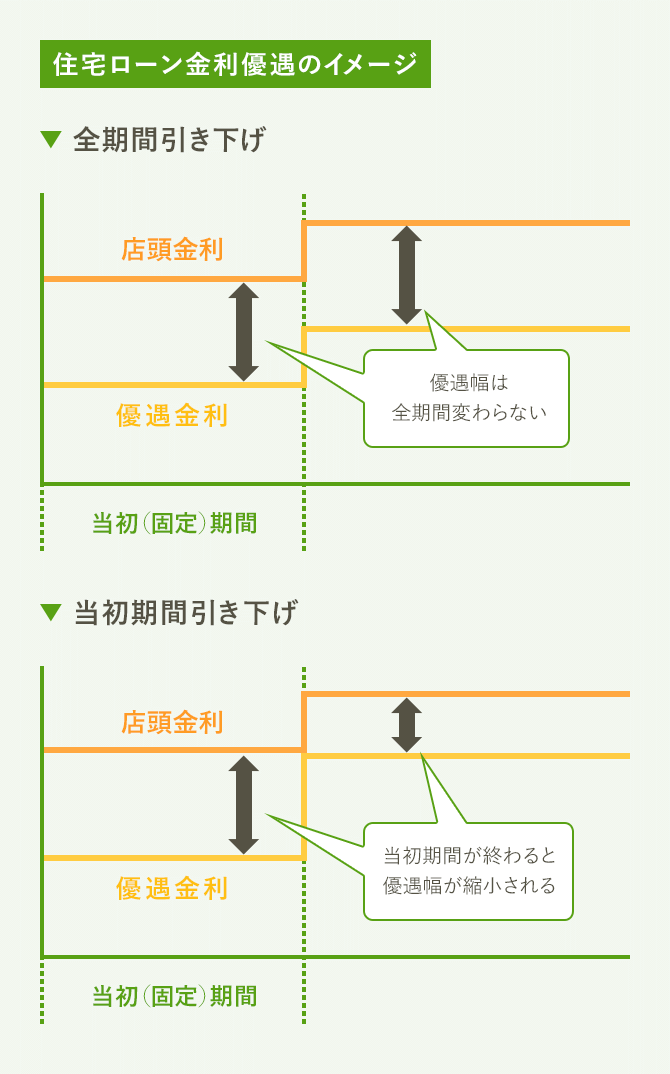

さらに優遇金利には「全期間引き下げ」と「当初期間引き下げ」の2つのタイプがあります。全期間引き下げとは返済期間中をとおして金利の引き下げ幅が変わらないタイプです。変動金利や固定期間選択型で借りて当初の固定期間が終わっても引き下げ幅は変わらないので、その時点で店頭金利が上がっていた場合は優遇金利も同じ幅だけ上がります。

一方の当初期間引き下げは、当初の固定期間だけ金利引き下げ幅が大きく、固定期間が終わると引き下げ幅が小さくなるタイプです。当初の優遇金利は全期間引き下げより低くなりますが、固定期間終了後は高くなるので、トータルでどちらがトクになるかは一概には言えません。一般的には2年、3年など固定期間の短い金利タイプは当初期間引き下げだと下げ幅の大きい期間が短いので全期間引き下げのほうが有利な場合が多く、10年、15年など固定期間の長い金利タイプは当初期間引き下げのほうが下げ幅の大きい期間が長いので有利になる傾向があるとは言えるでしょう。

多くの金融機関では両方の優遇金利を用意しており選ぶことができますが、どちらか一方しか扱っていないところもあります。なお、この優遇金利は民間の住宅ローンに関する内容ですが、【フラット35】でも当初5年間または10年間の金利が引き下げられる「【フラット35】S」という制度があり、優遇金利の一種と言うことができます。

どうすれば優遇されるの?

優遇金利が「優遇」と言うからには、利用するには特別な条件をクリアする必要があるとイメージするでしょう。たしかに優遇を受けるためにはいくつかの条件を満たす必要があるケースがほとんどですが、その条件とは以下のようなものです。

・給与振込口座を開設する。

・ローン機能の付いたカードをつくる。

・ネットバンキングの利用契約をする。

・公共料金引き落としを利用する。

多くの金融機関では、これらの条件のうちいくつかを満たせば金利優遇が受けられます。これまで口座を開設していなかった金融機関でも、住宅ローンの申し込みに合わせて各種申し込みをすればクリア可能です。いずれもさほど高いハードルではないので、ほとんどのケースで優遇が受けられると考えてよいでしょう。

ただし、金融機関によっては金利の優遇幅そのものに「1.5%~1.85%」というように幅を設けているケースもあります。これは年収や頭金の割合といった、借りる人の審査結果に応じて優遇に差を付けるということです。金融機関にとっては返済能力の高い人ほど貸し倒れリスクが小さくなるので、金利を大きく優遇できるのです。

なお、【フラット35】の優遇金利である【フラット35】Sは、借りる人ではなく住宅に基準を設けています。具体的には「耐震性」「バリアフリー性」「省エネルギー性」「耐久・可変性」の4つの基準のうち1つ以上を満たせば、基準の高さに応じて5年間または10年間の金利引き下げが受けられる仕組みです。

変動金利のメリット・デメリット

金利タイプを選ぶ際には、単に金利の低さだけを比べるのではなく、それぞれのメリットとデメリットを理解しておく必要があります。

まず変動金利のメリットですが、なんといっても金利が低いことが挙げられます。2018年6月の時点では店頭金利は2%台が主流ですが、優遇金利は0.6%前後のケースが多くなっています。また変動金利はいつでも固定期間選択型に切り替えることができるので、金利が上がりそうだと判断したら固定期間の長いタイプに変更も可能です。とはいえ、金利の先行きを見極めることは専門家でも難しいと言われており、ましてや低金利の変動金利から金利の高い固定期間選択型に切り替えるのは判断が難しいと思われるので、このメリットをどれだけ活かせるかは疑問なのですが。

変動金利のデメリットはというと、金利が半年ごとに見直されるので変動しやすいことでしょう。今は史上最低水準の低金利なので、さらに金利が下がる可能性は低く、逆に金利が上がる可能性が高いといえます。ただし、金利が上がったとしても返済額が見直されるのは5年に一度で、返済額の増額はそれまでの1.25倍までというルールがあります。とはいえ、金利が上がれば返済額に占める支払い利息が増えるので、ローン残高(元金)の減るペースが遅くなるデメリットもあるのです。

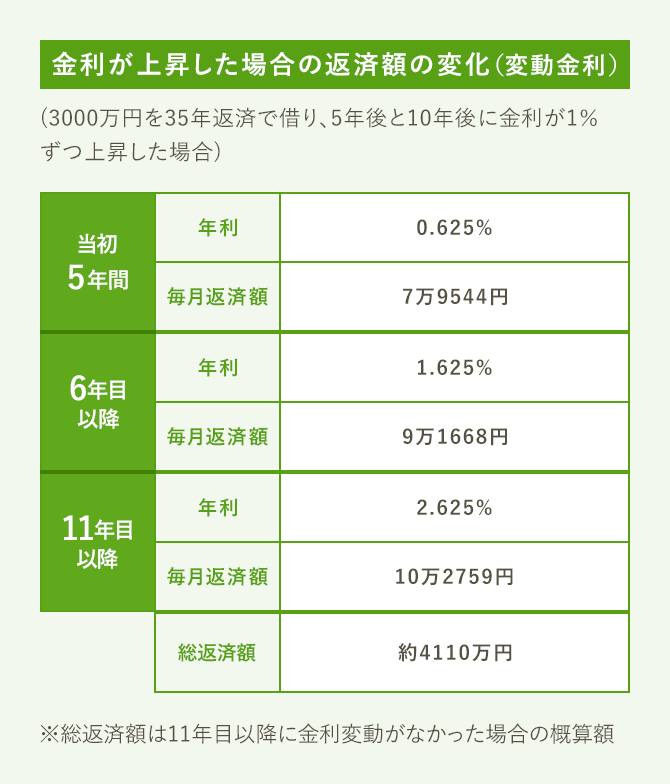

ちなみに3000万円を35年返済で借りた場合、変動金利を利用すると当初の毎月返済額は8万円弱ですが、6年目に金利が1%上がったとすると9万円台に、さらに11年目にも1%上がると10万円台にアップします。

固定金利のメリット・デメリット

固定金利のメリットは、変動金利とは逆に金利が変動しないことです。毎月返済額も変動しないので、金利の動きに一喜一憂せず安定した資金計画が実現しやすいでしょう。

一方、固定金利のデメリットは金利が高めなことです。現状では35年間の固定金利で1%台半ばのケースが多く、変動の優遇金利に比べて2倍以上高い水準です。とはいえ、1%台というと、過去の金利水準と比べると十分に低い金利と言えるのですが。

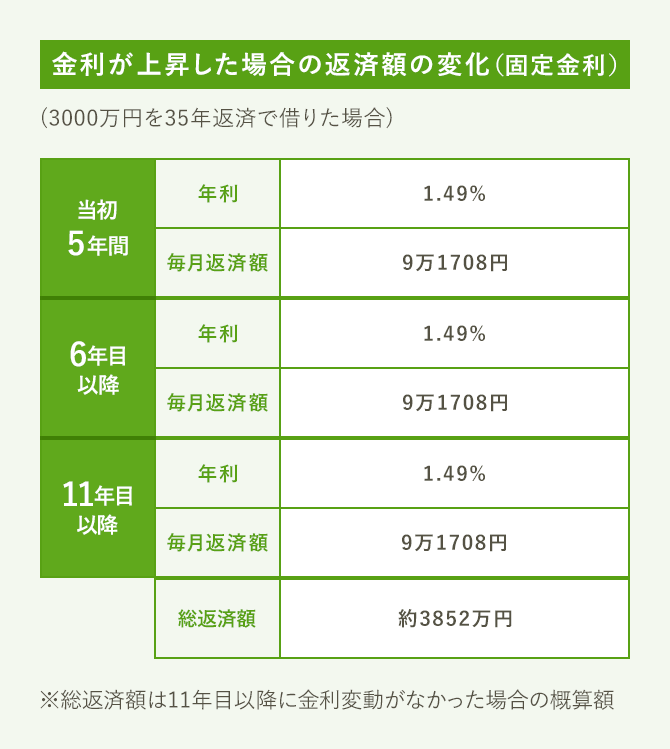

3000万円を1.49%の固定金利、35年返済で借りたとすると、毎月返済額は9万円台で変動金利より1万円以上高くなります。ただしその後もずっと金利と返済額が変わらないので、先ほどの変動金利と同じシミュレーションだと11年目から毎月返済額が逆転します。

代表的な固定金利である【フラット35】についてはこちらで詳しく説明しています。

【フラット35】って、どんな住宅ローンなの?

固定期間選択型のメリット・デメリット

固定期間選択型は固定期間が短いもので1年、長いもので30年前後とバリエーションが豊富なので、金利の高さもさまざまです。それらの中から自分にあった固定期間を選べる点が、このタイプのメリットでしょう。金融機関によっては、例えば10年固定の金利をキャンペーンで大きく優遇するといったケースもときどきあるので、そうした金利を利用できれば長期にわたって低金利のメリットを享受できます。

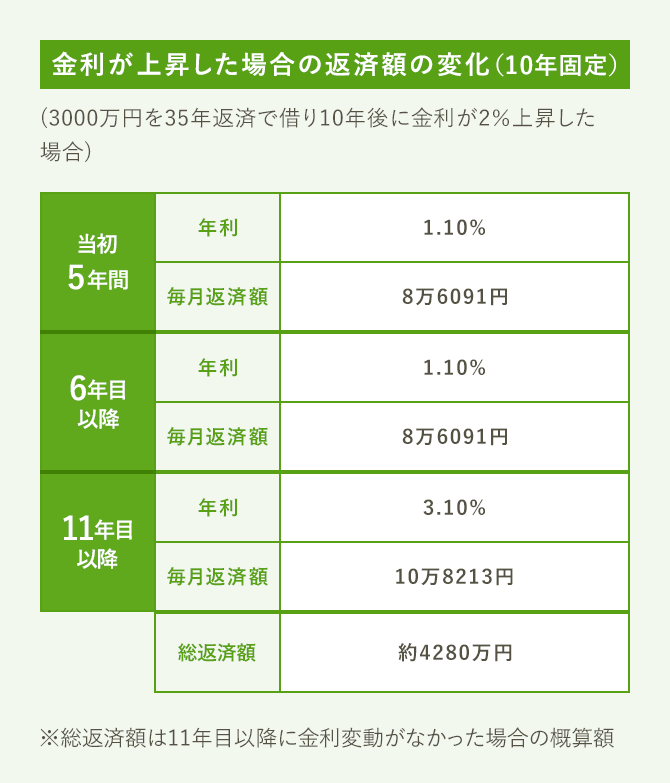

逆に固定期間選択型のデメリットは、固定期間が終わった時点で金利が大きく上昇し、返済負担も急増するリスクがあることです。例えば1.10%の10年固定、35年返済で3000万円を借りたとすると、当初の毎月返済額は8万円台ですが、その後5年ごとに金利が1%ずつ上がった場合、11年目以降の10年固定は3.10%となります。毎月返済額は1.25倍を超え、一気に2万円以上アップする計算です。

とはいえ、このシミュレーションは11年目以降も10年固定を借り続ける設定ですが、もっと金利の低い変動金利などに切り替えることも可能です。

金利ミックスってなに?

ここまでは金利タイプを一つだけ選ぶことを前提に話を進めてきましたが、複数の(たいていは2つの)異なる金利タイプを組み合わせて借りることができる場合もあります。こうした借り方を「金利ミックス」、あるいは「ミックス返済」などと言います。

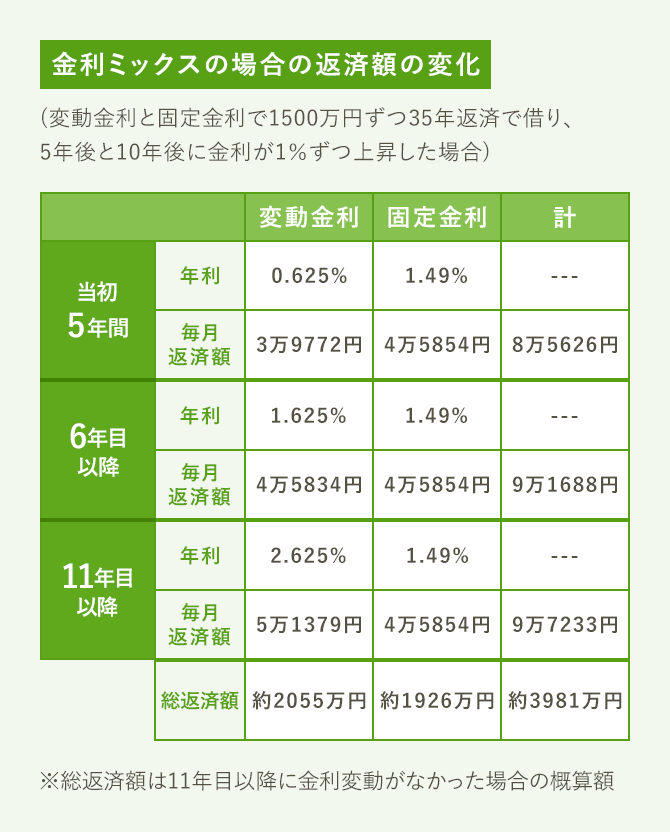

金利ミックスのメリットは、異なる金利タイプのメリットを合わせられることです。例えば変動金利と固定金利で1500万円ずつ借りたとすると、当初の毎月返済額は8万円台半ばで10年固定と同程度です(35年返済)。その後5年ごとに金利が1%ずつアップしたとすると、変動金利は返済額がアップしますが、固定金利はそのままなので、全体の返済額の上昇が抑えられます。その結果、11年目以降の毎月返済額は10万円弱にとどまります。

この金利ミックスはどの金融機関でも扱っているわけではありませんが、最近は扱う金融機関が増えています。気になる人は、利用できるかどうか確認してみるとよいでしょう。

変動金利と固定金利のどちらを選ぶか迷ったらこちらの記事も参考にしてみてください。

金利が上がると住宅ローンの返済額はどうなる?変動金利を選んでいいのはこんな人!

返済期間は35年でないとだめなの?

ここで返済期間にも注目してみましょう。住宅ローンの返済期間は最長35年というケースがほとんどです。金利が同じでも返済期間を長くすると毎月返済額が軽くなり、毎月返済額が同じなら返済期間が長いほうが多く借りられるので、35年返済で借りる人が多くなっています。

ただ、返済期間は35年返済でないとだめということではもちろんありません。返済期間を短く借りて、早くローンを返済しようという考え方もあり得るでしょう。

ちなみに返済期間は借りる人の年齢によっても制限されることがあります。というのも、住宅ローンは団体信用生命保険(団信)に加入できる期間内に完済しなければならないのが通常だからです。この団信に加入できる期間というのは80歳までが一般的なので、80歳になるまでに返し終えなければなりません。借りる人が50歳だとすると、返済期間の最長は30年までということになります。

返済期間を短くするメリット・デメリット

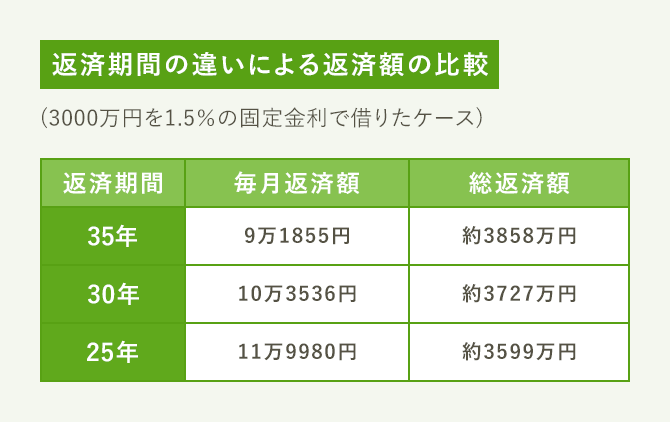

返済期間を35年より短くするメリットはローンを早く返せることですが、逆に毎月返済額が重くなるというデメリットがあります。例えば3000万円を1.5%の固定金利で借りた場合で試算すると、35年返済の場合は毎月返済額は9万円台ですが、30年返済だと10万円台に、25年返済では12万円弱にアップします。

その代わり、短期返済のメリットとして総返済額が軽くなることも挙げられます。上記と同じ設定で試算すると、35年返済の総返済額は約3858万円ですが、30年返済では約3727万円、25年返済では3600万円弱に軽減されます。返済期間を5年短くすると、トータルで130万円前後の負担減になる計算です。

ただし、返済期間を短く組むと、途中で長くするのが難しいケースが多いので注意が必要です。子どもが小さくて教育費がまださほどかからないからといって短期返済で借りてしまうと、後で教育費が増えたときに家計が苦しくなりかねません。そのようなケースでは、最初はなるべく長期に借りておいて、教育費がかからないうちに繰り上げ返済でローンを減らしておく方法が考えられます。

繰り上げ返済についての詳細はこちらの記事を参考にしてください。

一番おトクな住宅ローンの繰り上げ返済の方法とは?

なお、返済期間の設定は1年単位で選べる金融機関が多いのですが、なかには1カ月単位で設定できるところもあるので、興味のある人は確認しておきましょう。

文/大森広司 画像/PIXTA

2018/08/09