FPに聞いた、実際にあった住宅ローンの失敗例

【失敗例1】頭金ゼロで借りて失敗。親に迷惑をかけることに

住宅を買うときには自己資金から頭金を出し、残りを住宅ローンで借りて代金を支払うケースが一般的です。このとき、頭金を多く払えば住宅ローンで借りる金額が少なくなり、その後の毎月の返済額も少なくて済みます。

しかし最近は低金利で返済負担が軽くなっていることもあり、頭金をあまり多く確保せずに購入するケースもよく見られます。住宅の広告などで「頭金ゼロで購入可能」などと宣伝している場合も少なくないようです。

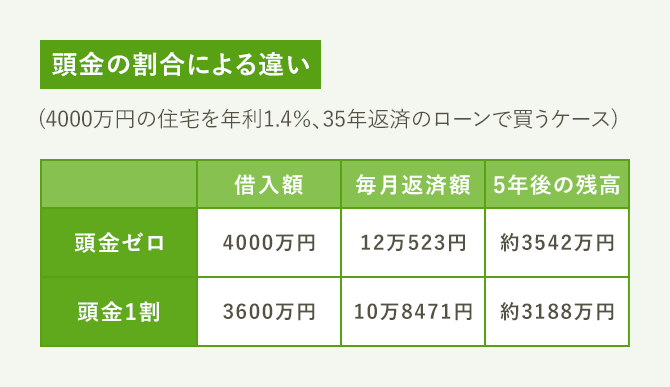

たしかに、金利が低いと借入額を増やしても返済額の差がさほど大きくないと感じられることもあるでしょう。例えば4000万円の住宅を金利1.4%、35年返済の住宅ローンを借りて買うときに、頭金を1割の400万円入れると毎月返済額は10万8471円ですが、頭金ゼロだと12万523円と、その差は1万2052円です。

とはいえ、問題は月々の返済額の差だけではない、とファイナンシャルプランナー(CFP®)の久谷さんは話してくれました。

「住宅を買ったけれど、1年も経たないうちに離婚した夫婦のケースでは、住宅を売って精算したかったのに、頭金ゼロだったことに加えて住宅も値下がりしていて、売ってもローンを返しきれない『担保割れ』の状態になってしまいました。売りたくても家を売れないので、親に不足分を都合つけてもらったといいます。親に頼ることができたのが不幸中の幸いでした」(久谷さん、以下同)

先ほどの例で試算してみると、住宅ローンを借りて5年後のローン残高は、頭金1割の場合は約3188万円ですが、頭金ゼロではまだ約3542万円も残っています。そのタイミングで価格が下がっていると、程度によっては担保割れになることも考えられるのです。

【失敗例2】返済期間を長く組んで失敗。定年後も返済が続く…

住宅ローンの返済期間は最長で35年まで組めるケースが一般的です。返済期間を長くするほど月々の返済額が軽くなるので、しっかり検討せずに35年返済で借りる人が少なくないようですが、それが失敗の原因になりやすいと、久谷さんは指摘します。

「お金に余裕ができたら繰り上げ返済をして期間を短くすればいいと考える人もいるようですが、支出アップや収入ダウンなどで余裕がなくなり、繰り上げ返済できないまま退職後も返済が続くケースも少なくありません」

35歳で家を買うとして、35年返済で住宅ローンを組むと完済できるのは70歳です。退職まで収入を維持できる保証はないし、65歳で退職したとするとその後5年間も返済を続けなければなりません。年金以外に収入がなくなった状態でローンを返済していくのはかなり厳しいでしょう。

では返済期間をできるだけ短くすればよいかというと、そこにも失敗のリスクが待ち受けています。

「返済期間が短いと毎月返済額が高くなります。当初はそれでも返済できたとしても、子どもの教育費が増えるなどで家計が苦しくなる可能性があります」

では現実問題として、返済期間をどう組めばいいのでしょうか。久谷さんに教えてもらいました。

「当初は例えば35年など長めに組んでもよいのですが、繰り上げ返済などで完済するプランを念頭におくことが肝心です。加えて、プランが予定通りにいかなかったことも考えて、退職時のローン残高も確認してください。万一の場合も退職金などでその残高を完済し、そのうえで老後の生活資金を確保できるように借入額をおさえることでリスクを回避できるでしょう」

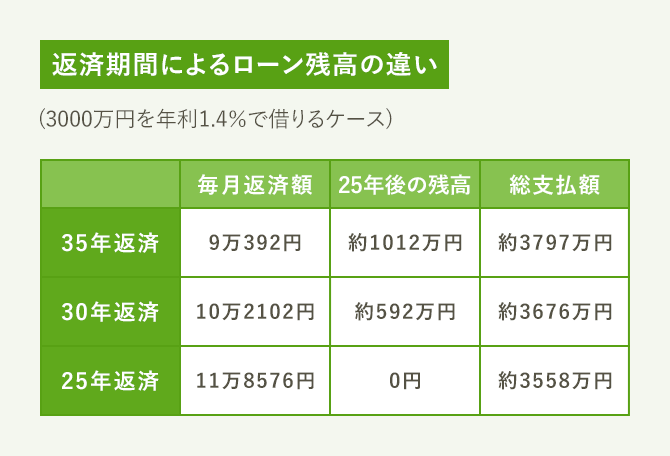

仮に25年後に退職を迎えると想定し、退職時にいくらのローン残高があるかを示したのが下の図です。3000万円を35年返済で借りた場合、25年後ではまだ1000万円以上のローンが残っていることになります。この金額を退職時に完済できるかどうか、慎重に検討してみるべきでしょう。

何年後にローン残高がいくらになっているか、ご自身でシミュレーションをやってみたい方はこちらをご覧ください。

住宅ローンの返済額シミュレーションを自分で計算する方法

【失敗例3】金利選びで失敗

住宅ローンの金利選びは多くの人が頭を悩ます問題でしょう。変動金利は今の金利水準で0.5%~0.6%前後という超低金利が魅力ですが、金利が上昇するリスクがあります。ここしばらくは金利が低い状況が続いていますが、金利の上昇があると固定金利で借りた場合よりも返済額が重くなるケースもあり得ます。

固定金利も今なら1%台が中心なので低金利と言えますが、変動金利と比べるとやはり高めです。これから先もずっと金利が上がらなかった場合、変動金利より総返済額が数百万円多くなることも考えられるのです。

例えば最初は変動金利で借りていた人が、金利が上がってきたために慌てて10年固定金利に切り替えたものの、その後すぐにまた金利が下がってしまった例がありました。金利が上がるか下がるかの予測は難しく、いったん金利を固定すると固定期間が終わるまでは原則として金利を変えられないというリスクもあります。

ではどのようにしたらよいのか、久谷さんにズバリ聞いてみました。

「固定金利と変動金利、どちらがトクかは結果論なので、借りる時点で答えを出すことはできません。ただ、返済に余裕がないからと、金利の低い変動金利でめいっぱい借りるのはお勧めできません。金利が上がると返済負担が増えるからです。固定金利で無理なく返済できる額を借りるようにすると、借り過ぎを防ぐことができるでしょう」

金利タイプの選び方はこちらの記事を参考にしてください。

金利が上がると住宅ローンの返済額はどうなる?変動金利を選んでいいのはこんな人!

【失敗例4】借りた後で妻が仕事を辞めて失敗。返済が苦しくなる

最近は共働き世帯が増えていることもあり、夫婦で力を合わせて住宅ローンを返済していくケースが多くなっています。夫婦2人分の収入があれば住宅ローンの返済がラクになるだけでなく、借入額を増やして購入する住宅をグレードアップすることも可能です。

例えば【フラット35】では夫婦2人で1つのローンを借りるので、それぞれの負担分に応じて住宅ローン控除も夫婦で受けられます。

銀行のローンでは夫婦それぞれが別々にローンを組む「ペアローン」という方法をとることがあります。この場合、手数料などの借入費用が2人分かかったりしますが、それぞれの借入額に応じて住宅ローン控除を受けることができます。

ただ、夫婦でローンを借りた場合の最大のリスクは、途中で妻が育児などを理由に退職したり、時短勤務になったりすることです。あてにしていた妻の収入がなくなったり減ったりすれば、返済が苦しくなる可能性が高いと言えるでしょう。夫婦の収入がほぼ同じだったために住宅ローンを半分ずつペアローンで借りたものの、数年後に妻が出産を機に仕事を辞めてしまい、返済に行き詰まって家を売却した例もあります。

「当初は共働きを続けるつもりで住宅ローンを借りても、途中で事情が変わることは少なくありません。よくあるのは出産を機に、妻の働き方が変わるケースです。少なくとも妻の借入れについては、繰り上げ完済や、繰り上げ返済で対応できるように計画を。将来の予測を十分に吟味して、返済計画を練るようにしましょう」

【失敗例5】借りた後に病気になって失敗。特約付きローンもおトクとは言い切れない

住宅ローンを借りるときには、団体信用生命保険(団信)に加入するのが一般的です。これは返済の途中で万一、借りた人が死亡した場合に保険金でローンが完済され、遺族がローンを返済せずに住み続けられるという制度です。

ただし団信の対象になるのは死亡した場合や高度障害になった場合のみで、病気やケガで働けなくなった場合は保険金が下りません。同様に、失業して収入がなくなった場合も保険の対象外です。

こうした病気やケガ、あるいは失業によって仕事ができなくなった場合に備える保険を、特約で住宅ローンに付けられるケースも増えています。保険料は金利に0.1~0.3%程度上乗せして支払うケースが一般的ですが、なかには保険料無料で加入できるローンもあります。

ただし、疾病補償などに加入する場合は、『どのような場合が保険の対象になるのか』『本当に自分に必要な保険なのか』といった点をよく確認する必要があります。場合によっては、通常の保険などのほうが補償が手厚く、保険料が割安なケースもあるので、比較することも大切です。

【失敗例6】団信に入らず失敗。家族が返済を続けることに…

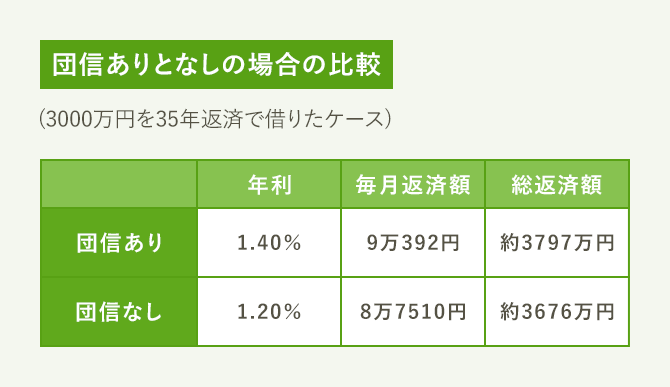

団信への加入は民間ローンの場合は必須ですが、【フラット35】は加入しないで借りることもできます。【フラット35】の団信の保険料は金利に含まれているので、加入しない場合は金利が0.2%低くなります。

例えば【フラット35】の金利が1.40%だとすると、団信なしの場合の金利は1.20%です。3000万円を35年返済で借りた場合で試算すると、団信なしは団信ありに比べて毎月返済額が2882円低くなり、総返済額では約121万円低くなります。

この金額の差を見て、団信に加入せずに【フラット35】を借りたほうがトクと思った人もいるかもしれません。でも、早計は禁物です。

「団信に加入せずに借りると、借入者に万一があったときは、家族が返済を続けなければなりません。よほどの事情がない限り、団信には加入したほうがいいでしょう」

【フラット35】についての詳細は、こちらを参考にしてください。

【フラット35】って、どんな住宅ローンなの?

【失敗例7】ボーナス返済で失敗

住宅ローンの返済は月々の毎月返済のほかに、ボーナス月に上乗せして払うボーナス返済を利用することも可能です。ボーナス返済を併用すると、毎月返済額を軽くできるメリットがあります。

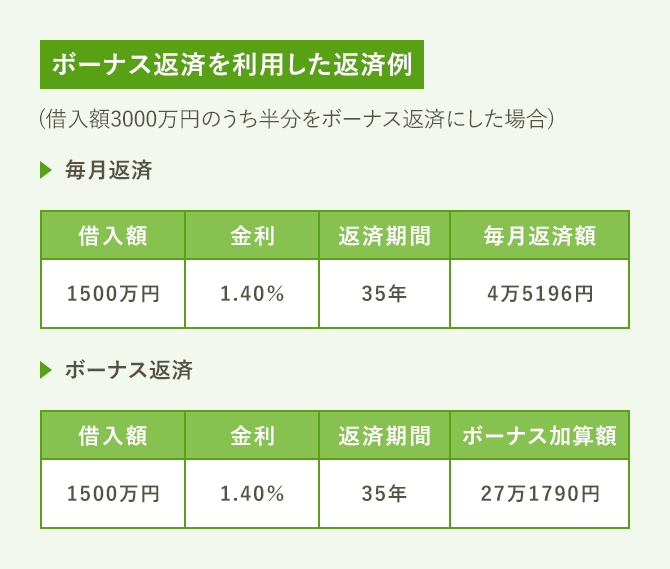

例えば3000万円を金利1.4%、35年返済で借りると、毎月返済のみの場合の毎月返済額は9万円を超えますが、借入額のうち半分の1500万円をボーナス返済にすると、毎月返済額も半分の4万5000円強に下がります。この場合のボーナス返済額は27万を超し、この金額を年に2回のボーナス月に、毎月返済額に上乗せして支払うことになります。つまり、ボーナス月の返済額は31万円を軽く超すことになるのです。

このように毎月の負担を抑えられるボーナス返済ですが、逆にボーナス月には多くの返済額を一度に支払わなければならない点に注意が必要です。景気のいい時期にボーナスを当てにして住宅ローンを借りたものの、その後の業績悪化でボーナスが大幅にカットされ、大半をローン返済に充てることになってしまったという例もあります。

「ボーナスは景気に左右されやすいので、ボーナス返済に頼りすぎるのは禁物です。最近はボーナス返済を利用しない人も増えています。ボーナス返済が悪いわけではありませんが、利用にあたっては返済に無理がないか確認が必要です」

【失敗例8】繰り上げ返済しすぎて失敗。生活費が足りずカードローンに借金…

住宅ローンの返済中にまとまった金額を前倒しで返済する繰り上げ返済は、利息の負担を減らし、繰り上げ返済後の毎月返済額を軽くしたり、返済期間を短くできるメリットがあります。そのため積極的に繰り上げ返済する人もいますが、あまり繰り上げ返済しすぎると家計の負担になることもあるので注意が必要です。

「繰り上げ返済をしすぎて手元の預金がなくなってしまい、生活費を補うために金利の高いカードローンを借りたという話もありますが、それでは本末転倒です。繰り上げ返済をするときは、少し先の家計まで視野に入れるようにしましょう」

なお、繰り上げ返済の手数料はネットで手続きする場合はほとんどが無料ですが、窓口などで手続きすると数千~数万円の手数料がかかる場合があります。また、【フラット35】のように1回当たりの繰り上げ返済額を10万円以上などと制限しているケースもあるので、繰り上げ返済を予定している人は事前に確認しましょう。

繰り上げ返済については一番おトクな住宅ローンの繰り上げ返済の方法とは?の記事も参考にしてください。

取材協力

久谷真理子さん

ファイナンシャルプランナー。CFP®認定者。相続・不動産のコンサルティングを手がけるフリーダムリンク所属。新聞やweb、セミナーなどで、家を買うときや相続するときのお金について分かりやすく解説する。

2018/09/28